В 2013 году исследование «Профессиональный рейтинг исследовательских компаний» («РИК») проводилось Ассоциацией региональных социологических центров «Группа 7/89» в девятый раз. Как правило, полевой этап проекта «РИК» стартует весной, а его результаты представляются с мае–июне, на очередном Съезде Ассоциации «Группа 7/89». Однако в 2013 году проект проводился в более поздние сроки, и отчет по его результатам представляется в октябре. Изменение сроков определялось тем, что проект «РИК–2013» рассматривался как один из компонентов более обширного исследования «Тенденции развития и институциализации отрасли социологических и маркетинговых исследований в современной России». Методика завершенного проекта может быть описана в следующих терминах:

Цель исследования – основной целью исследования является профессиональное оценивание компаний–заказчиков полевых работ для организаций, размещенных в регионах России; а также анализ ситуации на рынке социологических и маркетинговых исследований в части распределения субподрядных (как правило – полевых) работ в регионах.

Объект исследования – исследовательские компании, дислоцирующиеся в регионах России и выполняющие субподрядные работы по заказам столичных (размещенных в Москве и Санкт–Петербурге) исследовательских компаний, а также по заказам региональных компаний, размещенных в других регионах России.

Предмет исследования – восприятие представителями региональных компаний характера взаимодействия с компаниями–Заказчиками. Оценка восприятия региональными субподрядчиками объема и структуры ресурсов, которыми располагают компании–Заказчики. Оценка восприятия исследовательскими компаниями, работающими в регионах России, ситуации и перспектив развития локальных рынков социологических и маркетинговых исследований (как в части полевых работ, так и в отношении полноцикловых проектов).

Метод исследования – анкетный B2B–опрос руководителей компаний и лиц, курирующих в компаниях взаимоотношения со столичными заказчиками. Анкеты в электронном виде (в формате Microsoft Excel) рассылались респондентам по электронной почте. Одновременно с инструментарием проекта «РИК» респондентам также рассылались анкеты ежегодного ценового исследования Ассоциации «Группа 7/89».

Организация полевого этапа исследования – полевой этап исследования (в масштабах России) был проведен в период с 14 апреля по 17 июля 2013 года. Проведение полевого этапа исследования в 2013 году было поручено менеджерам Центра «Аналитик». В организации полевого этапа принимали участие три сотрудника Центра «Аналитик». На последнем этапе добор анкет производился по «личным связям». В доборе анкет приняли участие руководители ряда компаний, входящих в Ассоциацию «Группа 7/89», в том числе В. Б. Звоновский («Фонд социальных исследований», г. Самара), Т. С. Немтинова («Коммерческие консультации и исследования», г. Пермь), А. В. Смелова (ЦМИ «Инфоскан», г. Новосибирск), С. Н. Проценко (ЮРИЦ «Фактор», г. Ростов–на–Дону).

Интеграция исследования «РИК 2013» в более обширный проект «Тенденции развития и институциализации отрасли социологических и маркетинговых исследований в современной России» позволила использовать при сборе данных о региональных компаниях дополнительные источники и методы сбора информации. Так, для получения максимально полной информации о составе и специфике региональных компаний, работающих (или, по крайней мере, декларирующих возможность работать) на рынке социологических и маркетинговых исследований, в исследовании был предусмотрен дополнительный (по сравнению с исследованиями прошлых лет) этап. В рамках данного этапа было проведено более 750 интервью с руководителями и сотрудниками региональных компаний, указавших в открытых базах данных (в частности – в БД «Социологос» и «2Gis» ), что их компании работают на рынке социологических и маркетинговых исследований. Полученные результаты использовались при оценке объема рынка социологических и маркетинговых исследований в регионах России (см. Раздел 4 на С. 82).

1.1. Региональные исследовательские компании как объект исследования (субъекты оценки)

Основным источником информации для подготовки списка региональных исследовательских компаний явилась База данных (БД) социологических центров «Социологос» (http://www.sociologos.ru/ispolniteli/).

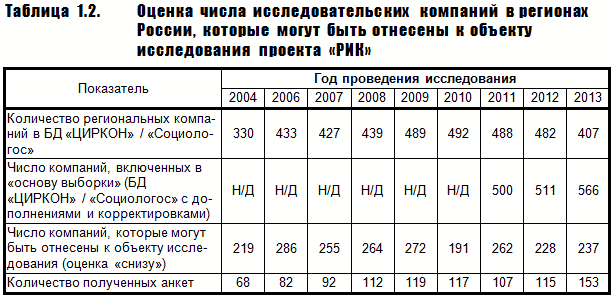

В качестве основы выборки была использована база контактов проекта РИК 2012, дополненная данными об исследовательских компаниях, работающих в регионах России (как представленных, так и не представленных в БД «Социологос»). На момент подготовки этого отчета в БД «Социологос» содержались записи о 563 исследовательских компаниях, в том числе о 117 компаниях из Москвы и 39 компаниях, дислоцированных в Санкт–Петербурге . Таким образом, на основе этих данных, потенциально к объекту исследования могут относиться 407 компаний из числа включенных в БД «Социологос».

Основу выборки составил список из 566 компаний (в прошлом году –511 компаний). Список, первоначально сформированный при подготовке проекта «РИК–2011» на основе БД «ЦИРКОН» и откорректированный по результатам сверки с БД «Социологос» (2013 год), был дополнен рядом компаний, известных организаторам проекта РИК и членам Ассоциации «Группа 7/89», или представленных в БД «2Gis».

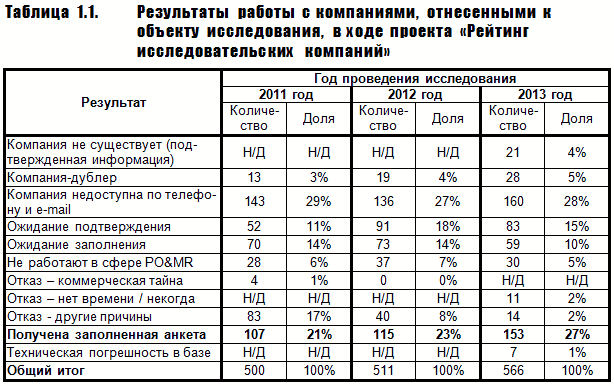

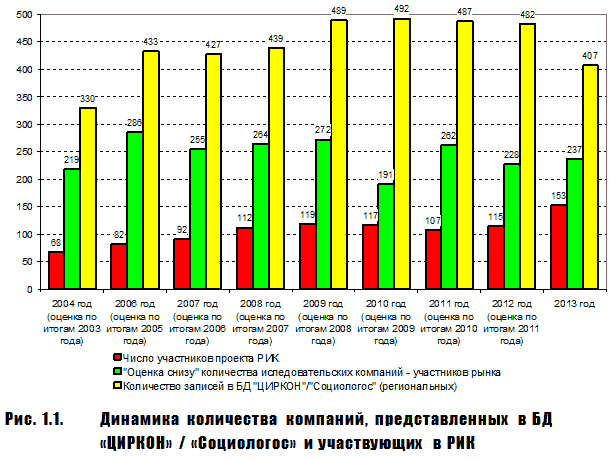

Результаты реализации выборки в исследованиях 2011 2013 годов представлены в табл. 1.1. В табл. 1.2 и на рис. 1.1 и представлены данные, иллюстрирующие изменение числа компаний, участвующих в РИК. При обращении к данным табл. 1.1, необходимо иметь в виду сле-дующее:

1. К категории «Компания не существует» (категория введена в 2013 году, всего 21 компания) были отнесены компании, удовлетворяющие одному из дующих условий:

а) компании, в течение трех лет (2011–2013 годы) недоступные по телефонам и адресам, указанным в имеющихся базах данных; сайты компаний не существуют или контактная информация, указанная на них, не актуальна (примеры: Региональный научный центр социологических исследований «ИнфоДемо», г. Владимир; «Ромир Мониторинг–Байкал», г. Улан–Удэ; «Октава плюс», г. Липецк);

б) компании, недоступные по телефонам и адресам, о которых получена фактическая информация о том, что они закрылись / перепрофилировались. В большинстве случаев информация такого рода была получена от членов Ассоциации «Группа 7/89» (примеры: МА «Аванта», г. Самара; центр исследований «Контент», г. Воронеж; Маркетинговое агентство «Day Light», г. Казань).

2. К категории «компания–дублер» (28 компаний) отнесены компании, которые являются «клонами» других компаний, включенных в БД «ЦИРКОН». К этой категории относились лишь совершенно очевидные дубли (компании с одним директором или ситуации, когда разные компании из одного города настойчиво присылали организаторам исследования одну и ту же анкету).

3. К категории «Компания недоступна по телефону и e-mail» (160 ком-паний) отнесены компании, которые со степенью вероятности, близ-кой к единице, либо не существуют вообще, либо их координаты из-менились (по данному телефону находится другая компания; телефон принадлежит человеку, не работающему в компании и т.д.). В любом случае отнесение к категории «Компания недоступна по телефону и e mail» дает серьезные основания считать, что компания «мертва».

4. Категория «Ожидание подтверждения» (83 компании) включает в себя компании, которые (по их словам) так и не получили анкеты РИК или (по тем или иным причинам) так и не приняли решения о том, участвовать ли им в проекте.

5. К категории «Ожидание заполнения» (59 компаний) отнесены компании, которые до последнего момента обещали прислать заполненную анкету, но так ее и не прислали.

Всего в ходе исследования «Профессиональный рейтинг исследова-тельских компаний» в 2013 году было получено 153 заполненные анкеты, что является абсолютным максимум за все время исследования. Совершенно очевидно, получение 153 анкет свидетельствует не об увеличении числа компаний–респондентов или «росте сознательности» региональных исследователей или их интереса к проекту, а лишь о значительно бóльших усилиях, приложенных организаторами проекта на этапе сбора анкет.

Таким образом, данные, представленные в табл. 1.2 и на рис. 1.1, представляют собой «оценку снизу» числа компаний, которые работают на региональных рынках социологических и маркетинговых исследований. Как было указано на С. 9, для того, чтобы получить «оценку сверху» числа компаний, работающих на рынке PO&MR в регионах России, в проект «РИК 2013» был включен дополнительный компонент (условное название «Актуализация баз данных»). Работы, выполняемые в рамках данного компонента, заключались в следующем:

1. На основе информации, представленной в геоинформационной системе 2Gis, была сформирована база данных компаний, которая включала все компании (кроме дислоцированных в Москве), указавшие в качестве одного из видов деятельности «Маркетинговые / социологические исследования». Всего полученная база (после ее проверки и чистки) содержала 1272 записи о компаниях из 67 городов России (в том числе 70 записей относились к компаниям, дислоцированным в Санкт–Петербурге). Таким образом, к объекту исследования «РИК–2013» потенциально могли относиться 1202 компании из 66 городов.

2. Полученная база данных была дополнена информацией о компаниях, не представленных в БД 2Gis, но представленных в актуализированной БД «РИК–2013» (то есть включенных в эту базу данных на основе иных источников информации). Всего таких компаний оказалось 156.

3. Полученная объединенная база, содержащая контакты 1202+156=1358 компаний рассматривалась как основа сплошной выборки для проведения CATI–опроса руководителей и специалистов исследовательских (и не только) компаний.

4. CATI–опрос руководителей и специалистов проводился в два этапа. На первом этапе (с 22.03.2013 по 04.03.2013) проводился опрос компаний, включенных в БД «2Gis», на втором этапе (с 4.09.2013 по 12.09.2013) – опрос компаний, не включенных в БД «2Gis», но попавших в БД «РИК 2013» из других источников. В каждую компанию (до ее возможного исключения из списка вследствие недостижимости) было совершено три звонка (в разные дни, в разное время в период с 10:00 до 18:00 местного времени). На этом этапе от самих компаний была получена информация об их специфике и опыте работы на рынке социологических и маркетинговых исследований.

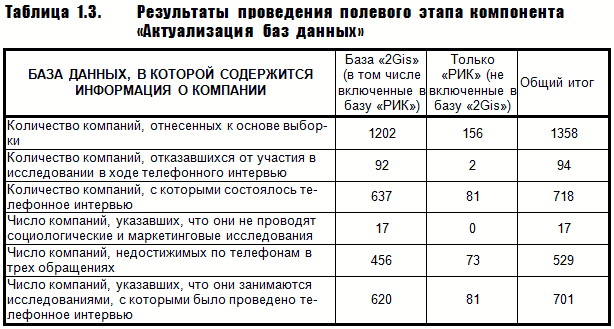

Результаты проведения полевого этапа данного компонента представлены в табл. 1.3. В Приложении 1 на С. 106 приведен полный перечень компаний, которые в ходе телефонных интервью указали, что они занимаются проведением социологических и маркетинговых исследований.

Итак, в исследовании «Профессиональный рейтинг исследователь-ских компаний» 2013 года было получено 153 заполненные анкеты, что на 1/3 больше, чем в прошлом году. Полевой этап (так же, как и в предыдущие годы) был не «закончен», а «прекращен». Кроме того, в ходе реализации дополнительного компонента («Актуализация баз данных») была получена информация, которая может дополнительно использоваться для «оценки сверху» общего числа исследовательских компаний, работающих в регионах России.

1.2. Столичные и региональные исследовательские компании, характеристики которых оценивались в ходе исследования

Для оценки респондентам были предложены две группы компаний. Во-первых, это – 45 компаний, имеющих московские адреса, и 8 компаний, расположенных в Санкт–Петербурге. Данный список получился простым повторением списка, полученного по отчетам региональных компаний прошлого года (с учетом необходимых изменений). Кроме того, в список были добавлены компании, достаточно активно проявившие себя на региональных рынках за последний год (в частности – «Cegedim» и «Точка роста»). Во-вторых, в лист оценок были включены 27 компаний, имеющих нестоличную «прописку». Список также формировался на основе списка прошлого года. Дополнительно в список были включены две компании из Новосибирска («MediaSOFT» и «Тайга.Research»). Три компании были удалены из списка оценки (в том числе две компании – по просьбе их ру-ководителей).

Таким образом, был сформирован список компаний, деятельность которых в качестве Заказчиков полевых работ оценивалась в ходе проекта. В окончательный список вошли:

1. 45 компании, расположенные в Москве .

2. Восемь компаний, размещенных в Санкт–Петербурге.

3. 27 компаний, расположенных в регионах России (в том числе 13 компаний, входящих в Ассоциацию «Группа 7/89»).

Таким образом, всего в ходе исследования хотя бы однажды в каче-стве заказчиков исследований были упомянуты (и оценены респондента-ми) 118 компаний (в прошлом году – 101 компания). Полностью список компаний, восприятие которых «субъектами оценки» изучалось в ходе исследования, представлен в Приложении 1 на С. 106.

1.3. Оцениваемые параметры и форма представления результатов исследования

В инструментарий проекта «Профессиональный рейтинг исследова-тельских компаний», традиционно, включаются три блока вопросов:

1. Вопросы, относящиеся к оценке региональными исполнителями сво-их заказчиков по полевым работам:

а) уровень известности компаний (Aided Awareness);

б) опыт работы с компаниями за последние пять лет и за последний год (в качестве заказчика и исполнителя);

в) виды выполняемых работ (типы проводившихся исследований);

г) оценка компании по выделенным ресурсам (см. С. 61) и общая оценка взаимодействия с компанией.

2. Вопросы, относящиеся к характеристике самой компании–оценщика (тип компании, обороты, число сотрудников, доля в обороте полевых работ и т.д.).

3. Вопросы, относящиеся к характеристике локального рынка, положения компании на рынке и характера происходящих на рынке изменений (как свершившихся, так и ожидаемых).

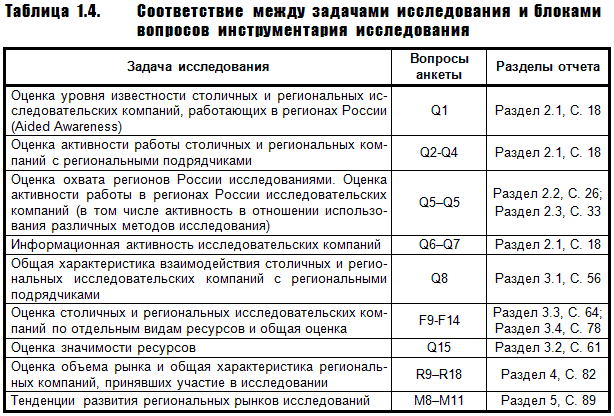

В табл. 1.4 представлена информация о задачах исследования; бло-ках вопросов инструментария, направленных на решение определенных задач; и разделах отчета, в которых представлены результаты исследования. Образец инструментария исследования «Профессиональный рейтинг исследовательских компаний» представлен в Приложении 2 на С. 137.

В большинстве случаев в таблицах и на диаграммах, представленных в тексте отчета, приведена информация о 25 компаниях.

В итоговые списки были включены те компании, которые были оце-нены наибольшим числом респондентов. При выделении 25 компаний, включенных в итоговые списки, «пороговое значение» числа оценщиков оказалось равным 29. Такой же подход, связанный с «ограничением по числу оценщиков», использовался и в прошлых волнах исследования.

Информация о числе респондентов, оценивших каждую из компаний, включенных в исходные списки хотя бы по одному из ресурсов, представлена в табл. П1.2 на С. 132.

Выводы по разделу

Представленные материалы, относящиеся к описанию методики и результатов полевого этапа проекта «Профессиональный рейтинг исследовательских компаний», позволяют утверждать следующее:

1. В исследовании 2013 года были использованы методика и процедуры, практически полностью аналогичные тем, которые применялись в исследованиях 2010–2012 годов. Обеспечение единства подходов позволило получить сопоставимые данные, применимые для проведения сравнительного анализа результатов.

2. Количество заполненных анкет, полученных в исследовании 2013 года, составляет 153 единицы, что на 33% больше, чем в прошлом году. Увеличение числа полученных анкет обеспечено за счет бóльших усилий и не является следствием изменений, происходящих на рынке.

3. Проведение проекта «РИК–2013» в рамках более обширного проекта, выполняемого при поддержке ИНОП, позволило реализовать дополнительный компонент («Актуализация баз данных»), направленный на уточнение перечня компаний, работающих на региональных рынках.

Проект «Профессиональный рейтинг исследовательских компаний» (РИК) инициативный исследовательский проект, который в 2013 году в девятый раз проводился Ассоциацией региональных социологических центров «Группа 7/89».

В исследовании приняли участие в качестве респондентов 153 исследовательские компании (в прошлом году – 115 компаний). В списки объектов оценки были включены 80 компаний, активно размещающих заказы на проведение полевых работ в регионах (в том числе 45 компаний из Москвы, восемь компаний из Санкт–Петербурга и 27 региональных исследовательских компаний).

По результатам завершенного исследования могут быть сформулированы следующие группы выводов:

Выводы в отношении уровня известности компаний и их активности в работе на региональных рынках

1. Наиболее известными исследовательскими компаниями (из числа включенных в список) являются «столичные» компании ВЦИОМ (показатель Aided Awareness – 91%), Левада–Центр (91%), РОМИР (90%), Исследовательская группа «ЦИРКОН» (88%).

2. Наибольшая часть компаний–респондентов за последний год была охвачена исследованиями, проводимыми по заказу следующих ком-паний: ВЦИОМ (62%), TNS Russia (50%), Gfk RUS (46%). Доля региональных компаний, работавших по заказам Бизнес–Аналитики и РОМИРа, несколько сократилась за год (для «Бизнес–Аналитики» с 46% до 39%, для РОМИРа – с 43% до 38%).

3. Относительно высокая «информационная активность» характерна для наиболее крупных и известных столичных компаний: ВЦИОМ (46% опрошенных посещали сайт ВЦИОМ, 47% встречали материалы ВЦИОМ в открытых источниках), TNS Russia (31% и 37%), Фонд «Общественное мнение» (соответственно 31% и 29%), Gfk RUS (23% и 33%) и «Левада-Центр» (27% и 28% соответст-венно).

4. Наиболее высокие показатели «охвата регионов России исследованиями» в 2012 году наблюдались у компаний: ВЦИОМ (78%, годом ранее 80%); TNS Russia (71%, ранее 75%), РОМИР (66%, за год охват не изменился).

5. На протяжении трех последних лет показатели охвата регионов устойчиво возрастают для следующих компаний: ВЦИОМ; РОМИР; Фонд «Общественное мнение», а также для «Фабрики маркетинга» и «Левада-Центра».

6. Показатели охвата регионов исследованиями с использованием раз-личных методов позволяют построить ранжированный ряд методов по частоте их использования в регионах. Этот ряд практически не изменился в сравнении с результатами, полученными в прошлом году:

а) массовые опросы (наиболее часто используемый метод);

б) экспертные опросы и опросы предприятий (B2B опросы);

в) фокус–группы и глубинные интервью;

г) уличные опросы и опросы в местах продаж;

д) face–to–face интервью в трекинговых исследованиях;

е) Mistery Shopping;

ж) холл–тесты.

7. Наибольший охват регионов исследованиями с использованием мето-дов массового опроса населения демонстрируют компании ВЦИОМ (66%), TNS Russia (56%), Gfk RUS (55%), «Бизнес-Аналитика» (55%), Ipsos (52%) и A/R/M/I Marketing (51%). Трекинговые исследования наиболее активно проводят TNS Russia (охват - 57%), Ipsos (50%), A/R/M/I Marketing (47%) и Gfk RUS (46%).

8. Наибольшие показатели охвата территории России экспертными и B2B–опросами характерны для компаний Gfk RUS (57%), ВЦИОМ (50%), Top of Mind (49%) и TNS Russia (48%). В целом охват экспертными опросами для большинства компаний за последний год изменился незначительно.

9. Наибольший охват холл–тестами имеет TNS Russia (50%, годом ра-нее – 44%). «Лидерами второго плана» являются Gfk RUS (40%), Synovate Comcon (38%) и Ipsos (36%).

10. На первые места по охвату качественными методами (фокус–группами и глубинными интервью) вышли следующие компании: ВЦИОМ (49%, годом ранее – 53%); TNS Russia (45%, годом ранее – 30%); Gfk RUS – (36%) и Ipsos (35%).

11. Методику Mistery Shopping наиболее активно используют следующие компании: TNS Russia (охват – 54%), РОМИР (50%), CMR (49%), «Фабрика маркетинга» (47%), Gfk RUS (39%).

Выводы в отношении оценки объема ресурсов исследовательских компаний

1. В первой пятерке компаний, высоко оцененных по критерию «выгодность сотрудничества», произошли некоторые изменения. Во–первых, в пятерку самых привлекательных заказчиков вошла Validata (четвертое место). Во–вторых, в пятерку вернулся (заняв пятое место) Ipsos. ФОМ сохранил первое место в рейтинге.

2. Пятерку «наиболее выгодных заказчиков» покинули компании AC Nielsen (переместилась с 5–го на 7–е место) и «ЦИРКОН» (падение на шесть позиций – со 2–й на 8–ю строчку).

3. Ниже всего региональными подрядчиками оценивается выгодность сотрудничества с тремя компаниями РОМИР (третий год находится на 25–й позиции); MAGRAM Market Research (второй год на позиции 24) и «Бизнес–Аналитика» (23 позиция, годом ранее – 21 позиция).

4. Четвертый год подряд первое место в рейтинге по организационному ресурсу занимает Фонд «Общественное мнение» (средняя оценка – 9.1 балл, в прошлом году – 8.4 балла, годом ранее – 8.7 балла). ИГ «ЦИРКОН», входившая в первую тройку прошлого года, спустилась с третьей позиции на четвертую.

5. Первые пять строчек в рейтинге по кадровому ресурсу занимают Фонд «Общественное мнение», МИП, ИГ «ЦИРКОН», Validata. Четыре из пяти этих компаний также входят в первую пятерку по комфортности взаимодействия.

6. В первую пятерку по технологическому ресурсу в рейтинге 2013 года вошли Фонд «Общественное мнение» (8.1 баллов), Gfk RUS (7.6 балла), TNS Russia (по 7.5 балла), Ipsos (по 7.3 балла). На пятую строчку вышел «Левада–центр», и вплотную к нему приблизился МИП (по 7.2 балла у каждой компании).

7. Результаты оценки символического ресурса компаний позволяют сделать следующие выводы: так же, как и в 2012 году (и в предыдущие годы) наиболее «престижным» заказчиком является Фонд «Общественное мнение» (средняя оценка ресурса составляет 9.4 балла, что выше, чем годом ранее).

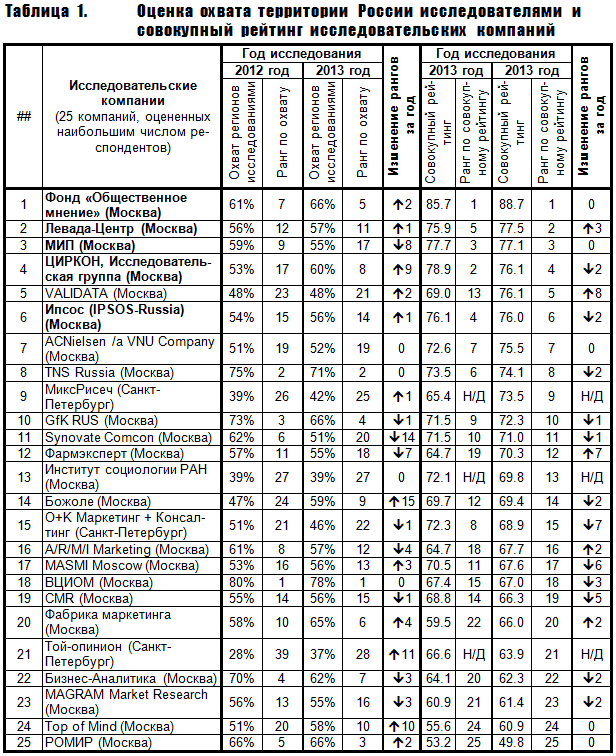

В табл. 1 в компактной форме представлены результаты оценки охвата регионов России различными компаниями и результаты расчета совокупного рейтинга.

ПРИМЕЧАНИЯ:

1. Компании в таблице упорядочены по мере убывания совокупного рейтинга по результатам исследования 2013 года. Жирным шрифтом в таблице выделенные компании, вошедшие в первую пятерку по совокупному рейтингу по результатам исследования 2012 года.

2. В 2012 году компании «МиксРисеч», «Той-опинион», а также Институт социологии РАН не вошли в итоговый рейтинг вследствие малого числа оценщиков.

3. Ранговые оценки получены путем ранжирования только 25 компаний, имеющих наибольшее число оценщиков и включенных в итоговый список.

Результаты анализа полученных оценок «совокупного рейтинга» исследовательских компаний (напомним, что «совокупный» рейтинг рассчитывался как линейная комбинация оценок по различным видам ресурсов с учетом значимости ресурсов для оценщиков) позволяют констатировать следующее:

1. Первую позицию по совокупному рейтингу, как и прошлые годы, занимает Фонд «Общественное мнение». На второй–четвертой позиции произошли заметные изменения. ИГ «ЦИРКОН» спустилась со второй позиции на четвертую, «Левада–Центр» поднялся с пятой на вторую, Validata поднялась в рейтинге на 8 позиций и оказалась на пятой сточке. Российское отделение Ipsos потеряло еще одну позицию в обобщенном рейтинге и вышло из пятерки лидеров.

2. Наиболее заметно повысили свои позиции в рейтинге за последний год следующие компании: Validata (поднялась на 8 строк в рейтинге – с 13 на пятую позицию), «Фармэксперт», (переместился с 19 на 12 позицию). Также поднялся на три позиции в рейтинге «Левада–Центр», занявший второе место в обобщенном рейтинге.

3. Более всего потеряли в рейтинге за последний год три компании – «О + К Маркетинг + Консалтинг» (падение на семь позиций – с восьмого на 15–е место), MASMI (переместился с 11 на 17 позицию) и CMR (перемещение с 14 на 19 позицию).

4. Три последние позиции в рейтинге (как и в большинстве рейтингов по отдельным видам ресурсов) занимают компании РОМИР (третий год подряд на последней позиции рейтинга), Top of Mind (третий год подряд на 24–й позиции) и MAGRAM Market Research (опустился с 21 на 23 позицию).

Завершая представление основных результатов, полученных в ходе проекта «РИК 2013», члены Ассоциации региональных социологических центров «Группа 7/89» хотели бы еще раз поблагодарить его участников и подчеркнуть, что результаты проекта РИК (включая «обезличенные» базы данных оценок) являются открытыми. Мы будем рады предложениям и пожеланиям (как со стороны столичных компаний, так и от наших региональных партнеров). Мы уверены, что проект «Профессиональный рейтинг исследовательских компаний» способствует развитию и институциализа-ции рынка социологических и маркетинговых исследований России, и будем стремиться сделать его еще более наглядным, удобным и полезным для всех участников этого рынка.

МАТЕРИАЛЫ ДЛЯ СКАЧИВАНИЯ:

|

Вы можете скачать полную версию отчёта, подготовленную по результатам исследования "Рейтинг исследовательских компаний-2013" в формате Acrobat PDF. Целью подготовки отчёта явилось ознакомление профессионального сообщества с результатами исследования.

Скачать результаты в формате PDF (1.9 Мб) |

|